Actions internationales Mackenzie Ivy

Commentaires sur les mandats

T4 2024

À retenir

① La sous-pondération du secteur des matériaux est le facteur qui a le plus contribué au rendement relatif.

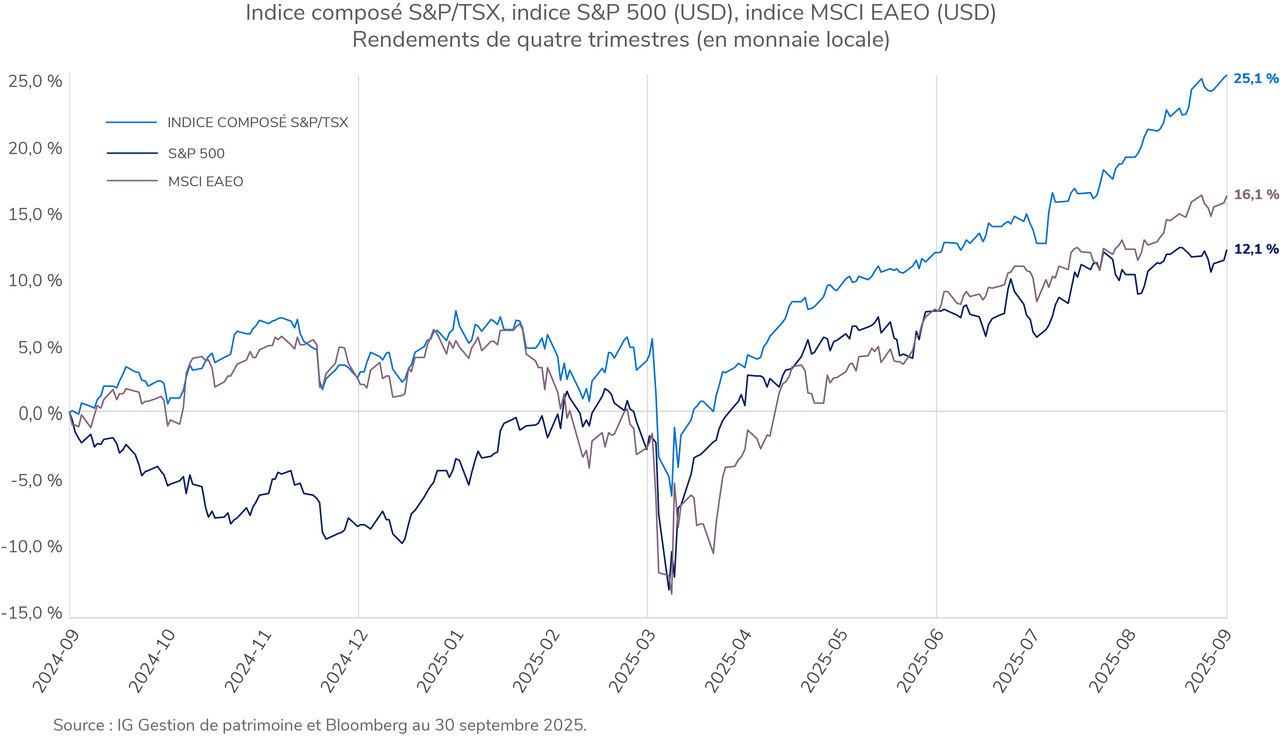

② Portées par l’optimisme postélectoral, les actions nord-américaines ont terminé l’année en force.

③ L’assouplissement de la politique monétaire a stimulé la performance.

Aperçu du mandat

Le rendement a été négatif durant la période, mais a été supérieur à celui de l’indice de référence. La sous-pondération du secteur des matériaux et la surpondération des secteurs de la consommation discrétionnaire et de la technologie de l’information ont eu un effet positif sur le rendement par rapport à l’indice de référence. Ce résultat a été partiellement neutralisé par la sélection des titres dans les secteurs de la finance, de l’industrie et des services de communication, qui a nui au rendement relatif. Le secteur le plus performant pour le trimestre a été celui de la finance et la sous-pondération de ce secteur a freiné le rendement relatif du mandat.

Mandat : Un rendement négatif, supérieur à celui de l’indice de référence.

Contributeurs au rendement

La sous-pondération du secteur des matériaux ainsi que la surpondération des secteurs de la consommation discrétionnaire et de la technologie de l’information ont contribué au rendement relatif.

La sous-pondération de l’Europe a favorisé le rendement relatif.

Freins au rendement

La sélection des titres dans les secteurs de la finance, de l’industrie et des services de communication a nui au rendement relatif.

La sélection des titres au Japon a freiné le rendement relatif.

Rendements totaux bruts :

Rendement Total |

DDT |

DDA |

1 AN |

3 ANS |

5 ANS |

Depuis la création (14 nov. 2016) |

ACTIONS INTERNATIONALES MACKENZIE IVY |

-7,53 % |

7,78 % |

7,78 % |

0,34 % |

3,66 % |

4,51 % |

Repositionnement du mandat

Des positions dans L’Oréal SA, Daikin Industries Ltd., Ajinomoto Co. Inc., Spirax Group plc, InterContinental Hotels Group plc et Adyen NV ont été ajoutées au mandat au cours du trimestre.

Le mandat a liquidé ses positions dans Sonova Holding AG, Alibaba Group Holding Ltd. et Heineken NV durant le trimestre.

Les mandat a augmenté ses positions dans LVMH Moët Hennessy Louis Vuitton SE et Merck KGaA.

Les placements dans Seven & I Holdings Co. Ltd., RELX plc, Kone Oyj, Auto Trader Group plc, SAP SE et Taiwan Semiconductor Manufacturing Co. Ltd. ont été réduites dans le mandat.

Revue des marchés : Le dollar américain et les actions ont dominé le trimestre

L’optimisme était de mise en ce quatrième trimestre de 2024, avec une remontée des actions pour terminer l’année. Trois thèmes déterminants ont façonné le trimestre : une élection présidentielle historique aux États-Unis, la poursuite des baisses de taux par les banques centrales, et une hausse des risques politiques, au pays et à l’étranger. Ces facteurs ont dicté les mouvements des marchés et créé un contexte à la fois propice à l’optimisme et payant pour les investisseurs, après une élection américaine décisive.

Les banques centrales ont continué d’assouplir leurs politiques, leur préoccupation n’étant plus la lutte contre l’inflation, mais plutôt la croissance économique et la stabilité du marché du travail. La Banque du Canada (BdC) a par deux fois réduit son taux du financement à un jour de 50 points de base (un demi-point de pourcentage), pour une baisse totale d’un point de pourcentage sur le trimestre, ce qui ramène ce taux à son niveau le plus bas depuis plus de deux ans. De la même façon, la Réserve fédérale américaine a procédé à deux baisses d’un quart de point de pourcentage chacune, après une réduction en septembre.

Perspectives : Les économies mondiales sur la voie de la croissance en 2025

Nous sommes optimistes pour 2025. L’inflation n’étant plus au centre des préoccupations, les banques centrales peuvent maintenir leurs politiques expansionnistes. Bien que les risques politiques persistent, la conjoncture économique mondiale semble favorable et les bénéfices des sociétés devraient s’améliorer. Le rendement historiquement fort au quatrième trimestre pour des secteurs comme la consommation discrétionnaire et la finance permet à la nouvelle année de commencer sur des bases solides.

Si vous avez des questions sur votre stratégie de placement, parlez à votre conseiller ou conseillère IG.

Placements gérés AzurMC fournit des services de gestion discrétionnaire de placements distribués par Valeurs mobilières Groupe Investors Inc. (VMGI). VMGI gérera le compte de façon distincte, conformément à votre Déclaration de politique de placement et au mandat que vous avez choisi. Les mandats seront gérés par la Corporation Financière Mackenzie. Vous devez faire un placement initial minimum de 150 000 $; veuillez lire la Convention de compte de Placements gérés Azur pour obtenir des renseignements complets, incluant les frais et honoraires.

Le présent commentaire pourrait renfermer des renseignements prospectifs qui décrivent nos attentes actuelles ou nos prédictions pour l’avenir ou celles de tiers. Les renseignements prospectifs sont de par leur nature assujettis, entre autres, à des risques, incertitudes et hypothèses pouvant donner lieu à des écarts significatifs entre les résultats réels et ceux exprimés dans les présentes. Ces risques, incertitudes et hypothèses comprennent, mais sans s’y limiter, les conditions générales économiques, politiques et des marchés, les taux d’intérêt et de change, la volatilité des marchés boursiers et financiers, la concurrence commerciale, les changements technologiques, les changements sur le plan de la réglementation gouvernementale, les changements au chapitre des lois fiscales, les poursuites judiciaires ou réglementaires inattendues ou les catastrophes. Veuillez soigneusement prendre en compte ces facteurs et d’autres facteurs et ne pas accorder une confiance exagérée aux renseignements prospectifs. Tout renseignement prospectif contenu aux présentes n’est valable qu’au 31 décembre 2024. Il ne faut pas s’attendre à ce que ces renseignements soient mis à jour, complétés ou révisés par suite de nouveaux renseignements, de circonstances changeantes, d’événements futurs ou pour d’autres raisons.

Le présent commentaire est publié par IG Gestion de patrimoine. Il est offert à titre d’information générale seulement. Il ne vise pas à prodiguer des conseils de placement ni à faire la promotion d'un placement donné. Il se peut qu'IG Gestion de patrimoine ou ses fonds de placement, ou encore les portefeuilles gérés par nos conseillers externes, détiennent certains des titres mentionnés dans ce texte. Il peut contenir des énoncés prospectifs portant sur la situation des marchés qui sont fondés sur des hypothèses jugées raisonnables au moment de la publication. Aucun effort n'a été ménagé pour assurer l'exactitude de l'information contenue dans ce commentaire à la date de publication. Toutefois, IG Gestion de patrimoine ne garantit ni l'exactitude, ni l'exhaustivité de cette information et décline toute responsabilité relativement à toute perte découlant de cette information.

Les marques de commerce, y compris IG Gestion de patrimoine et IG Gestion privée de patrimoine, sont la propriété de la Société financière IGM Inc. et sont utilisées sous licence par ses filiales.

© Groupe Investors Inc., 2025