L’inflation est le sujet économique de l’heure depuis la deuxième moitié de 2021. Selon les dernières données de l’indice des prix à la consommation (IPC) au Canada, l’inflation s’est établie à 5,1 % sur un an en janvier. C’est première fois depuis 1991 que l’inflation dépasse les 5 % au Canada. Si l’augmentation des prix se fait sentir dans l’ensemble du panier de biens et de services qui compose l’IPC, les Canadiens, en particulier ceux qui ont un prêt hypothécaire, doivent s’attendre à voir encore grimper leurs coûts de logement.

En quantité modérée, l’inflation est une bonne chose. Mais si elle s’emballe, elle devient un souci pour la Banque du Canada, dont la fourchette d’inflation cible va de 1 à 3 %. Le gouverneur de la Banque du Canada, Tiff Macklem, a déclaré le 9 février dernier que l’économie avait besoin de taux d’intérêt plus élevés pour tempérer la croissance des dépenses et ramener la demande au même niveau que l’offre. « Nous avons aussi convenu de l’importance de garder les attentes d’inflation bien ancrées. En effet, si elles venaient à se désancrer, le prix à payer pour ramener l’inflation à la cible d’inflation serait beaucoup plus élevé. » Pour ces deux raisons, la banque a signalé on ne peut plus clairement une trajectoire à la hausse pour les taux d’intérêt.

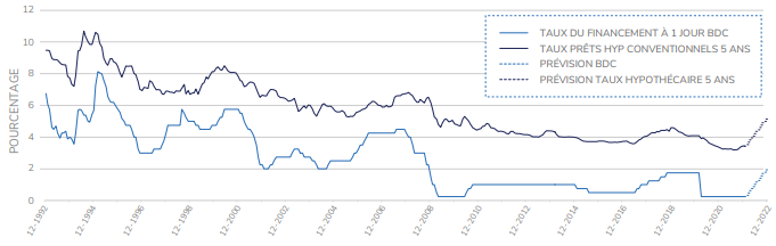

La table est donc mise pour une série de hausses des taux d’intérêt par la Banque du Canada en 2022 et au début de 2023. D’après les données recueillies par Bloomberg, en date du 22 février, les marchés prévoyaient sept hausses de taux commençant en mars et s’attendaient à voir le taux du financement à un jour de la Banque du Canada passer de 0,25 % à 2 % d’ici la fin de l’année. Il reste à voir si la Banque du Canada interviendra comme les marchés s’y attendent. Néanmoins, nous croyons que le taux du financement à un jour montera, dans le cours de 2022, bien plus haut que son niveau actuel, qui est extrêmement faible.

Les emprunteurs devraient donc s’attendre à voir les taux hypothécaires suivre la même courbe. Selon la Société canadienne d’hypothèques et de logement (SCHL), le taux moyen des prêts hypothécaires conventionnels de cinq ans au Canada était de 3,44 % en janvier 2022, avant les réductions consenties aux emprunteurs (source : Statistique Canada, Tableau 34-10-0145-01 de la SCHL). Depuis 1992, le taux des prêts hypothécaires conventionnels de cinq ans est en moyenne de 3,2 % plus élevé que le taux du financement à un jour de la Banque du Canada. Si l’on se fie aux attentes des marchés, pour qui le taux de la banque centrale devrait se situer à 1,75 %, le taux hypothécaire sur cinq ans serait donc de 5,2 % à la fin de l’année. (Voir le graphique 1)

Les données de la SCHL indiquent que, au troisième trimestre de 2021, 53 % des Canadiens qui étaient propriétaires avaient un prêt hypothécaire, ce qui représentait 29,6 % de l’ensemble des Canadiens. La valeur moyenne des nouveaux prêts hypothécaires était alors de 365 000 $ et le solde à rembourser moyen, de 240 000 $.

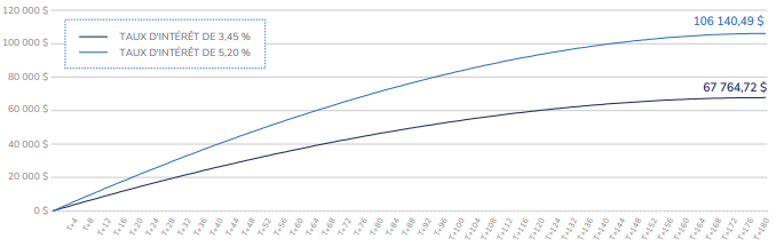

Si nous supposons un solde hypothécaire moyen de 240 000 $ et calculons un amortissement sur 15 ans, la différence entre 3,44 % et 5,2 % représente des coûts d’intérêts supplémentaires de 38 370 $ sur la durée restante du prêt. (Voir le graphique 2) En 2019, 74 % des prêts hypothécaires étaient à taux fixe, et la durée la plus répandue était de 5 ans.

En 2017, la Banque du Canada avait commencé à relever ses taux à la suite des mesures restrictives appliquées à l’assurance hypothécaire lors de la chute des prix pétroliers de 2014-2016. Pourtant, à la différence des attentes actuelles, la Banque du Canada a relevé ses taux deux fois en 2017 pour les porter de 0,5 % à 1,0 %. Selon une distribution normale des renouvellements hypothécaires, il en résulterait que 20 % des prêts hypothécaires seraient à renouveler en 2022, et si les attentes des marchés sont justes, les taux au renouvellement devraient être plus élevés qu’il y a cinq ans.

De plus, 26 % des emprunteurs hypothécaires ont opté pour un taux variable. Ces taux sont susceptibles d’augmenter régulièrement quand la Banque du Canada s’engagera dans son parcours de normalisation des taux pour combattre l’inflation.

Les Canadiens dépensent déjà davantage pour l’essence et l’alimentation, et ils doivent se préparer à dépenser davantage aussi pour leur prêt hypothécaire.