Jetons un coup d'œil à ce que sont les robots-conseillers, à ce qu'ils font et à ce qui les distingue des conseillers financiers, tout en comparant leur approche respective globale de la planification financière.

Comment fonctionnent les robots-conseillers?

Les robots-conseillers sont des sociétés financières qui utilisent des systèmes logiciels pour offrir des options de placement, lesquelles se basent sur les renseignements personnels et les objectifs financiers de l'investisseur ou de l’investisseuse ainsi que sur les algorithmes de la société.

La personne qui investit répond d'abord à une série de questions, puis fait une sélection parmi des portefeuilles de placement tout faits [essentiellement un ensemble de fonds négociés en bourse (FNB)]. Ces portefeuilles sont conçus pour correspondre à un profil d'investisseur standard; ils ne sont pas personnalisés. Il appartient donc à la personne qui investit de choisir les portefeuilles qui lui conviennent le mieux. Elle versera d’abord un montant d’argent dans son compte associé au portefeuille choisi, puis y ajoutera de l'argent de manière sporadique ou par versements réguliers.

Le principal argument de vente des robots-conseillers, ce sont les frais peu élevés. Leurs frais de gestion calculés d’après la valeur du portefeuille sont habituellement inférieurs à un point de pourcentage.

En contrepartie, vous obtenez un portefeuille de FNB pouvant combiner des titres de participation (généralement des actions) et des titres à revenu fixe (généralement des obligations). Certains robots-conseillers offrent aussi de rééquilibrer votre portefeuille lorsque les conditions du marché changent, et ont des représentants pour répondre à vos questions.

Les robots-conseillers n'ont pas une vision approfondie de vos finances personnelles et ne peuvent pas vous bâtir un solide plan financier. Ils ne peuvent pas non plus offrir de vous aider à améliorer votre situation financière globale, par exemple en maximisant vos revenus ou en réduisant votre dette. Ils ne se concentrent que sur l'un des aspects de la planification financière, soit les placements.

Que font les vrais conseillers financiers?

Les services des conseillers financiers vont bien au-delà des placements. Ces professionnels sont généralement bien formés et hautement qualifiés et peuvent détenir un titre professionnel (CFP ou Pl. Fin.).

Les conseillers financiers appliquent une approche globale de vos finances personnelles. Ils tiennent compte de chaque facette de votre bien-être financier et peuvent vous aider avec bien des aspects :

- Sélection et gestion de placements qui vous conviennent

- Gestion des liquidités

- Planification de dépenses importantes

- Épargne-retraite

- Partage du patrimoine (dons, legs)

- Préparation aux imprévus

- Accompagnement des propriétaires de petites entreprises vers la réussite

- Réduction du fardeau fiscal

Les conseillers financiers apprennent à vous connaître, vous et votre famille, afin de vous aider à atteindre vos objectifs financiers et personnels. Ils agissent un peu comme des chefs d'orchestre de vos finances, comme des gestionnaires de projet en vous aidant à maîtriser vos finances et en vous préparant à vous adapter en fonction des circonstances.

Ils sont aussi proactifs. Ils surveillent constamment les marchés et votre portefeuille afin de déterminer si un rééquilibrage s'impose, et si oui, à quel moment. Voici d'autres services qu'offre un bon conseiller financier :

- Conseils sur les moyens les plus fiscalement avantageux d’investir et de tirer un revenu de placement.

- Suggestion d'options d’investissement durable alignées sur vos valeurs et vos priorités.

- Aide au maintien de votre budget et de vos objectifs d’épargne.

- Suggestion de types d'assurance qui vous protégeront, vous et votre famille, et assureront que votre plan financier ne soit pas compromis.

- Modifications à votre portefeuille et à votre plan financier à l’approche ou en raison d'un événement important.

- Orientation et rassurance, surtout dans un contexte de volatilité des marchés.

- Protection de votre patrimoine et réduction des risques.

- Aide afin que vous puissiez prendre votre retraite quand vous le voulez et à vos conditions.

Les conseillers financiers vous aident à réduire le stress lié aux finances et à maintenir le cap sur vos objectifs financiers. Ils vous accompagnent à long terme : ils apprendront à connaître toutes les facettes de votre situation financière, tout comme vos espoirs et vos rêves.

Ils utiliseront ces connaissances et leur expertise pour créer un plan financier spécifiquement conçu en fonction de votre situation personnelle. Les conseillers ont aussi accès à une vaste gamme de produits et solutions complémentaires provenant de multiples entreprises (notamment d'assurances et de prêts hypothécaires) et peuvent donc vous recommander des options qui conviennent bien à votre plan financier.

Ils vous aideront aussi à faire face aux événements importants de votre vie, parfois au fil des décennies.

|

||

✓ |

||

✓ |

||

Combinaison de plusieurs objectifs, de différents horizons (à court, moyen et long terme) |

✓ |

|

✓ |

||

✓ |

||

✓ |

Les conseillers financiers peuvent vous aider à vous bâtir une retraite plus confortable

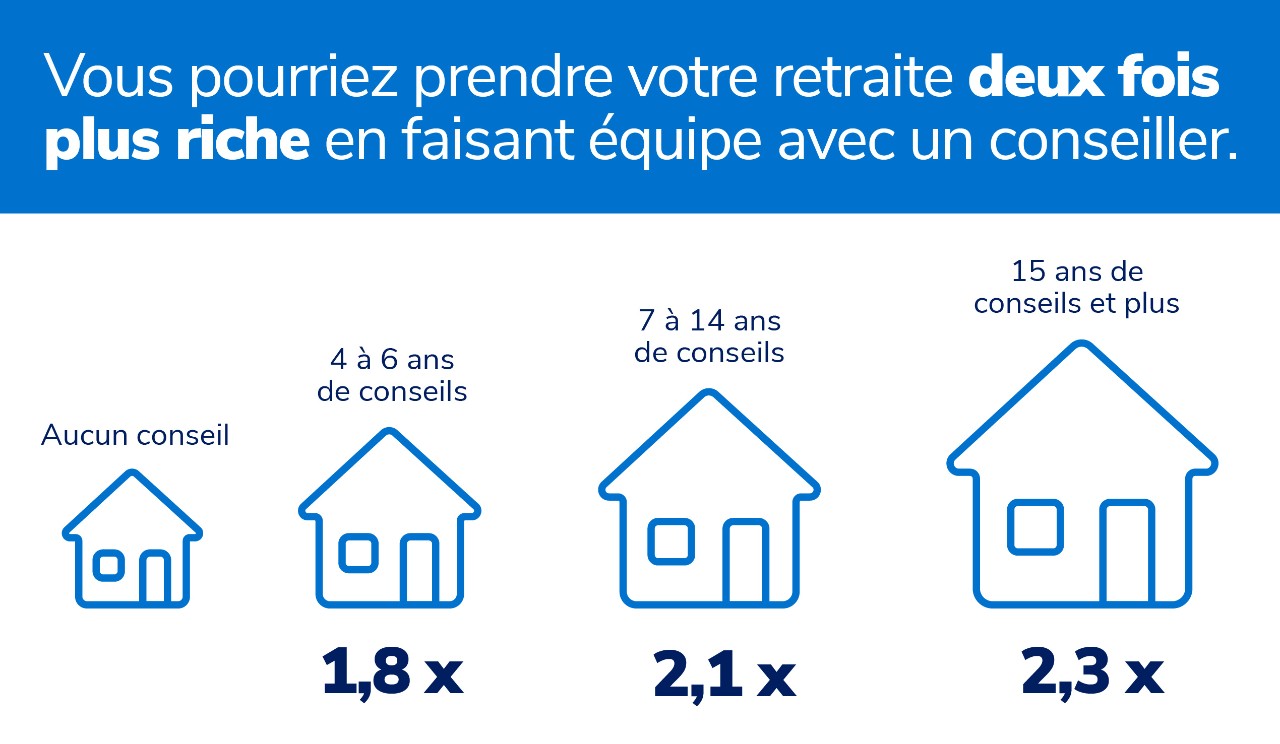

Selon une étude de CIRANO,1 les personnes qui font affaire avec un conseiller financier ou une conseillère financière obtiennent de meilleurs rendements à long terme. Après quatre ans de collaboration, ces personnes ont en moyenne 1,8 fois plus d'argent que celles qui gèrent leurs finances seules. Après 15 ans, cela représente 2,3 fois plus d'argent qu'une personne sans conseiller/conseillère.