Les investisseurs bénéficient à présent des avancées de la science, jumelées à des pratiques de gestion des placements d’avant-garde favorisant l’élaboration de portefeuilles bien positionnés pour profiter automatiquement des hauts et des bas du marché. Voilà pourquoi les investisseurs qui travaillent avec un conseiller professionnel et qui investissent selon un plan détaillé ne s’échinent pas à essayer d’acheter lorsque les cours sont bas ni de vendre lorsque les cours sont hauts.

Le rééquilibrage de portefeuille vous évite de réagir sur le coup de l’émotion

Un marché en baisse provoque bien souvent chez les investisseurs les réactions suivantes : contrariété, nervosité et parfois même colère. Il faut vraiment se prémunir contre ces réactions émotives face à la volatilité des marchés, car souvent elles nous incitent à vendre au plus bas et à acheter au plus haut. C’est le rôle d’un conseiller d’aider les clients à voir les avantages d’un marché volatil, quelle que soit l’étape de leur vie, plutôt que de les laisser simplement réagir aux incessants soubresauts.

Comment rééquilibrer un portefeuille et mettre la volatilité à votre service

Les marchés sont imprévisibles. Ils fluctuent sans cesse parce que la valeur des entreprises, des secteurs d’activité et des régions géographiques change constamment. La volatilité est la seule chose que nous pouvons prédire avec certitude, et cela crée de formidables occasions de la mettre à votre service.

Une des façons de mettre la volatilité à votre service est d’utiliser le rééquilibrage automatique. Or les investisseurs qui ont un bon conseiller financier n’auront pas à apprendre à le faire car leur conseiller s’en charge.

Comment fonctionne le rééquilibrage de portefeuille

Un portefeuille de placements type est composé de trois parties ou catégories d’actif :

- Actions (actions individuelles, parts de fonds communs de placement et de FNB) – ces placements sont habituellement les plus sujets aux fluctuations.

- Titres à revenu fixe (CPG et obligations) – ces placements fluctuent généralement moins que les actions.

- Espèces et quasi-espèces (fonds de marché monétaire) – pratiquement aucune fluctuation, sauf entre les différentes devises.

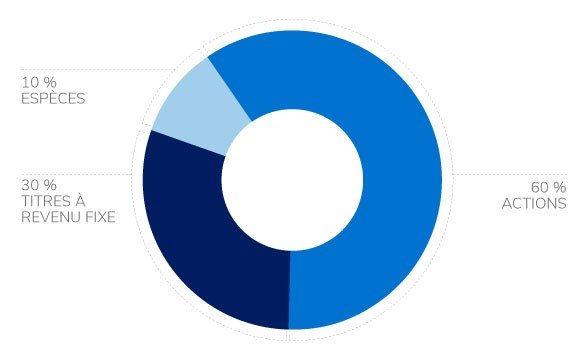

L’équilibrage entre chaque catégorie d’actif est fonction du profil d’investisseur que vous avez établi avec votre conseiller IG selon vos objectifs de placement et votre tolérance au risque. Le graphique ci-dessous illustre un portefeuille équilibré type :

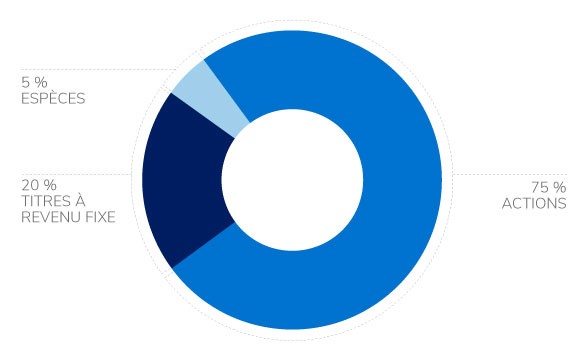

Si la composante actions de ce portefeuille devait augmenter beaucoup plus vite que les composantes titres à revenu fixe et espèces, l’équilibrage s’en trouverait détraqué :

Pour rétablir l’équilibre de ce portefeuille, le conseiller financier vendrait des actions et affecterait le produit de la vente aux deux autres composantes. En d’autres mots, il vendrait à prix fort! Le contraire est également vrai.

Si la composante actions d’un portefeuille se déprécie, cela signifie que ces placements valent moins que lors du dernier rééquilibrage du portefeuille. Pour en rétablir l’équilibre, il faut alors déplacer de l’argent des composantes titres à revenu fixe et espèces pour acheter des actions lorsqu’elles sont dépréciées. En d’autres mots, on les achète à bas prix.

Ce processus de rééquilibrage automatique permet de surmonter les biais émotionnels qui peuvent empêcher les investisseurs d’obtenir à long terme les meilleurs rendements possibles. Lorsqu’ils comprennent le fonctionnement du rééquilibrage, ils sont moins enclins à angoisser dès que les marchés plongent. Ils voient alors les possibilités de la volatilité en achetant à bas prix et en vendant à prix fort.

Comment rééquilibrer un portefeuille tout au long de votre vie

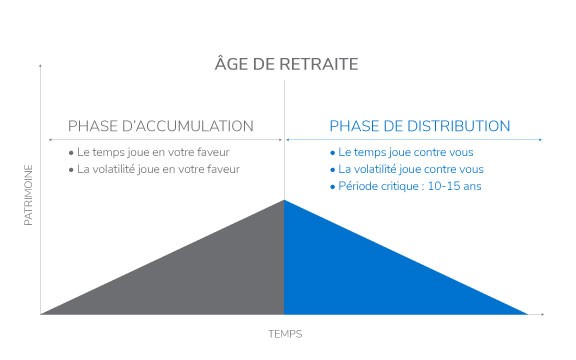

Le rééquilibrage vous aide à atteindre vos objectifs tout au long de votre vie. Au cours de la phase d’accumulation de la vie, vous essayez de faire croître votre actif. À la phase de distribution, vous transformez votre actif en source génératrice de revenu pour financer votre mode de vie à la retraite.

PHASE |

ACCUMULATION |

DISTRIBUTION |

Votre objectif |

Faire croître votre actif pour générer un revenu à la retraite. |

Créer une source de revenu stable et prévisible pour financer votre mode de vie. |

Le rééquilibrage |

Avec le facteur temps en votre faveur, vous profitez du potentiel d’une plus longue période de croissance composée. Le rééquilibrage fait en sorte que vous continuez à acheter à bas prix et à vendre à prix fort durant les années de croissance de votre actif. |

Avec un horizon temporel plus court, il faut éviter les baisses soudaines dans votre portefeuille car celui-ci pourrait prendre des années à se renflouer. Le rééquilibrage aide à stabiliser votre portefeuille de placements afin que vous puissiez planifier le retrait d’un montant constant chaque année. |

Discutez de rééquilibrage avec votre conseiller ou conseillère IG

Votre conseiller ou conseillère IG peut vous montrer comment se fera le rééquilibrage de votre portefeuille et quels avantages il vous apportera à toutes les étapes de votre parcours financier.

Que vous épargniez en vue de la retraite ou que vous cherchiez des moyens de créer une source efficace de revenu, IG Gestion de patrimoine propose un vaste éventail de solutions de gestion de l’actif qui pourront mettre la volatilité à votre service. Si vous n’avez pas de conseiller ou conseillère IG, vous pouvez cliquer ici.

Ce document, rédigé et publié par IG Gestion de patrimoine, contient des renseignements de nature générale seulement, considérés comme exacts à la date de publication. Son but n’est pas d’inciter le lecteur à acheter ou à vendre des produits de placement précis ni de fournir des conseils juridiques, fiscaux ou de placement. Les lecteurs auraient avantage à obtenir des conseils adaptés à leur situation personnelle auprès d’un conseiller IG.